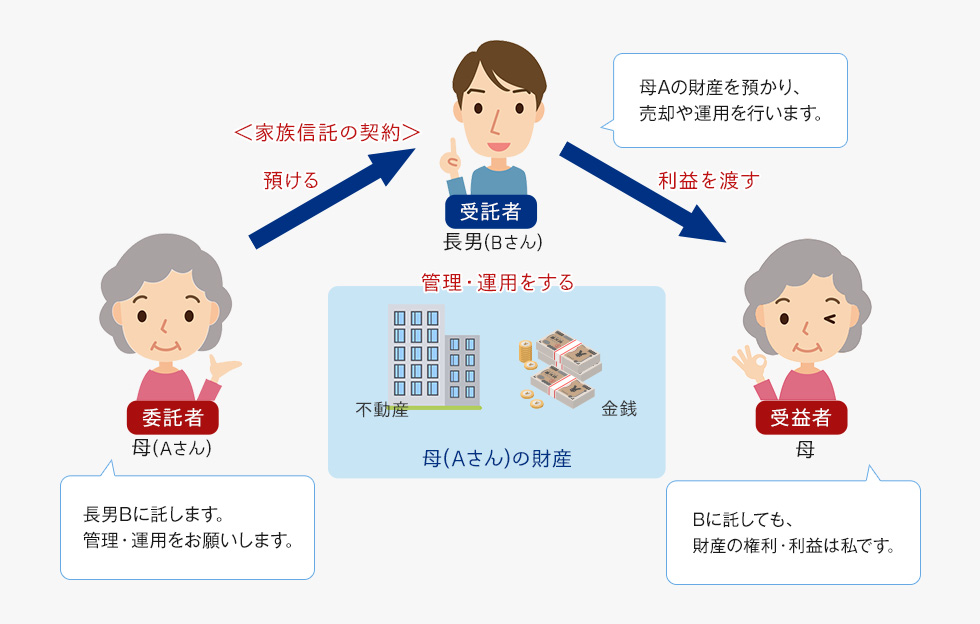

家族信託とは

家族信託とは、自分の財産を信頼できる家族など(受託者)に託し、管理・運用・処分をしてもらう契約のことです。

委託者…財産を託する人

受託者…財産を託されて管理・処分を行う人

受益者…信託財産から経済的利益を受ける人

なお、委託者と受益者は同一でも構わないため、例えば、高齢のため財産管理に不安を感じるようになったAさん(委託者)が、所有している賃貸不動産の管理を息子のBさん(受託者)に託し、その家賃収入をAさん自らが受け取る(受益者)というケースも多く見受けられます。

家族信託は、富裕層や資産家に限らず、誰でも財産管理や相続対策として活用できるため、注目が高まっています。

家族信託を活用できるケースとは

認知症対策

家族信託は、認知症になってしまったときの対策として非常に有効です。

認知症になり、判断能力を失ってしまうと、不動産の処分や預金の引き出しなどの財産の処分ができなくなってしまいます。たとえ子であっても親の財産を勝手に処分することはできないため、その人の資産は家族の誰も手を付けることができなくなってしまいます。

そこで、判断能力のあるうちに家族信託をしておくことで、自分が認知症になったとしても、財産を託された子などの家族が財産の管理や処分を継続することが可能となります。信託された家族などの受託者が財産の管理や処分を行うことになりますが、受益者を親にしておけば、例えば賃貸不動産を信託した場合の家賃収入などは引き続き親が受け取ることができます。

事業承継対策

家族経営をされている会社では、代表取締役社長がすべての株式を保有しているケースも多く見受けられます。例えば、社長の法定相続人が長男と長女の二人で、事業は長男が引き継いでいくようなケースですと、社長の保有資産の大半が自社株式であった場合、すべての株式を長男に相続させると、長女の遺留分への支払いができなくなってしまいます。

そこで、受託者を長男にし、受益権を社長とする信託を活用することで、信託受益権を相続の対象とする方法が考えられます。長女は相続により遺留分に相当する信託受益権を取得しますが、信託契約により議決権は長男にのみ集約させることができるため、長女は配当のみを得られる無議決権株式を保有しているような状況になり、経営に口出しすることができなくなります。

また、今後、経営状況次第では、長男が長女の信託受益権を買い取ることもできますし、長女が亡くなった場合に信託受益権を長女の子や夫に相続させず、長男や長男の子に権利が移転するような対策も信託契約の際に規定することも可能となります。

障がいのある子に財産を残す

知的障がいや精神障がいの子を持つ両親にとっては、自分達が病気や認知症になったり、亡くなってしまった後の子の生活を誰がどのようにサポートしてくれるのかが、非常に心配なことだと思います。そこで、家族信託により、自分の死後子どもを支援してくれる親族に財産を信託し、子どもが信託財産から定期的に給付を受けられるようにすることも可能です。また、成年後見制度の利用を検討し、他の兄弟や親族と協力・相談し、子の身上監護面を誰が主体となって担うかを決めることも必要となってきます。

家族信託を利用するメリット

家族信託の基礎的なことがわかったところで、さらに家族信託について見ていきましょう。ここでは家族信託を利用するメリットと注意点についてご説明します。

家族信託のメリット

家族信託を利用するメリットとして大きく次の5つがあります。

1.認知症などになっても財産の管理処分ができる

現在の法律では、ご高齢になり認知症などで判断能力が低下してしまうと、契約書などを交わすことができず、ご自分の財産処分ができなくなり資産が凍結してしまいます。

そこで意思判断がはっきりしているお元気なうちに家族信託を結んでおきましょう。家族信託を結んでおくことで、ご本人の判断能力が低下してしまっても、財産管理を任せた受託者が財産の管理や処分をしてくれます。

たとえば家族信託を結んでおくと、ご本人が入院や引っ越しなどで誰も住まなくなった家を売却することができます。家族信託を結んでおかないとこれは難しく、よい買い手がいるので家を売却して入院費などに充てたいのに、それができない、とお困りの方もいらっしゃいます。

2.成年後見制度よりも利用しやすい

家族信託と似た制度で成年後見制度がありますが、次の点で、家族信託は成年後見制度よりも利用しやすい制度として注目されています。

①成年後見制度では、家庭裁判所へ定期的な報告をしなければならない。

②成年後見制度で後見監督人が選任されるケースでは、後見監督人に毎月報酬を支払い続けなければならない。

③成年後見制度でサポートできる内容は純粋に本人にメリットがあることに限られ、資産運用などは柔軟にすることができない。

このように家族信託に比べ成年後見制度は負担や制約があります。ところが家族信託ではご本人がお元気なうちに信託契約を結び、その契約書でご本人の希望や方針を確認し、さらにご本人希望や方針に反しない限り財産の管理や運用を行うことができるという取り決めをすることができます。

これによって特に③については、成年後見制度では古くなった賃貸建物の建て替えや不動産の買い換え、借入によるアパートやマンションの建設といった資産の組み換えができませんでしたが、家族信託ではこれが可能になります。相続対策にもなるでしょう。

3.遺言書の機能があり、さらに受遺者の財産管理もできる

家族信託ではご自身が亡くなったあとの財産管理について遺言書の機能を果たし、加えて遺産を受け取る方の財産管理についても決めておくことができます。

たとえば、アパート経営をしているご年配のご主人に認知症の奥様がいたとします。ご主人が亡くなったあとは、奥様がアパートを相続したとしてもその管理ができないので奥様に成年後見人をつけてアパートの管理をしてもらわなければなりません。

ところが家族信託を結んでおけば、たとえばご主人はご主人自身が認知症などで判断能力が衰える前から、甥っ子さんなどにアパートの経営を任せることができます。

加えてアパートの収益から認知症の奥様の生涯にわたる財産管理や生活資金のサポートを委ねることができるので、遺言書のような充実した取り決めができます。

4.希望する資産継承の道筋を作れる

家族信託には遺言の機能があることは先にご説明しましたが、さらに2次相続についても、家族信託では取り決めをしておくことができます。

2次相続はどういうものかというと、たとえばAさんが亡くなりその長男であるBさんがAさんの財産を相続する場合を1次相続といいます。さらにBさんが亡くなり、Bさんには子供がいなかったので奥さんであるCさんがその財産を相続する場合を2次相続といいます。

遺言書では1次相続までは指定することができますが、2次相続について指定できません。つまりAさんが自分の財産をBさんには相続させたいものの、Bさんが亡くなったあとはCさんではなく二男の長男であるDさんに相続させたいとしても、Aさんは遺言書でこれを指定することはできません。

ところが家族信託であれば、AさんがDさんに財産を相続させることは可能なので、家族信託は遺言書よりも希望する資産継承の道筋を作ることができます。後々予想される遺産分割争いを対策しておくこともできるでしょう。

5.不動産の共有によるデメリットに対処

不動産の名義人が一人ではなく、割合に応じて所有権を持つ人が複数人いる不動産を共有不動産といいますが、家族信託では共有不動産であるために発生するデメリットに対処することができます。

たとえば相続によって父の名義だった家を兄弟姉妹4人が共有で相続したとします。それから数十年が経ち、誰も住まなくなったので家を売却しようとした場合には4人全員の同意がいるのですが、このときに認知症になってしまった方がいるといったさまざまな事情で共有者全員の同意が得られないと、よいタイミングで家を売却することができません。

このような場合に家族信託を結んでおくと、よりスムーズに不動産を売却できます。

家族信託のデメリット

損益通算禁止のリスク

信託における税務の考え方は、「信託財産である不動産から生じた損失はなかったものとみなす」というものです。つまり、信託から生じた不動産所得に係る損失は、当該信託以外からの所得と相殺することはできず、当該損失を翌年以降に繰り越すこともできません。

例えば、賃貸アパートを2棟所有しているオーナーが、1棟については受益者を自らとして息子に信託をし、残る1棟は自らが管理をするというような場合、2棟の賃料収入は両方ともオーナーの所得となります。ただし、信託をしたアパートが大規模修繕などを行い損失が生じた場合には、信託財産における損失はなかったものとみなされるため、信託をしなかった場合に可能であった損益通算ができなくなってしまいます。

税務申告の手間が増える

信託財産から年間3万円以上の収入がある場合は、信託計算書・信託計算書合計表を作成し、前年分を毎年1月31日までに税務署に提出しなければなりません。

また、確定申告の際、信託財産から不動産所得がある場合には、不動産所得用の明細書の他に信託財産に関する明細書を作成し、申告書に添付しなければなりません。

受益者が課税されることがある

信託における税務は複雑なため、予期せぬ課税がされて驚いてしまうケースもあるので注意が必要です。

原則としては、財産権が実質的に他者へ移ったかどうかで課税の有無を判断します。信託設定時に信託財産の受益権を取得した方や、信託終了時における残余財産の帰属者などは課税対象となる場合が多いため準備をしておかなければいけません。税務に関しては、税理士などのアドバイスも受けながら、しっかりとした対策をたてておくと良いでしょう。

家族信託費用

ご相談をお伺いし、事案に則した信託契約の設計、信託契約書の作成および公証役場での公正証書作成に至るまでをサポートさせていただきます。

信託財産の価格

| 信託財産の価格 | 司法書士報酬 |

|---|---|

| 1億円以下 | 250,000円(税別) |

| 1億円を超え、3億円以下 | 信託財産の価格の0.15%+100,000円(税別) |

| 3億円を超える場合 | 応相談 |

信託財産に不動産がある場合

| 不動産の所有権移転および信託登記 | 30,000円(税別)~ |

|---|

※上記の他に下記の費用が必要となります。

(1)信託契約書を公正証書で作成する場合の公証役場手数料

(2)信託財産に不動産がある場合の登録免許税(税率は下記のとおり)や交通費、通信費等の実費

土地 固定資産税評価額の0.3%

建物 固定資産税評価額の0.4%